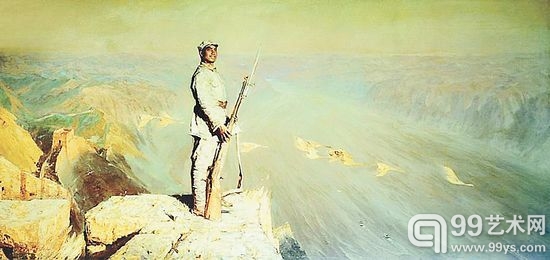

黄河颂 陈逸飞 藏于泰康人寿保险公司

近一年楼市、股市的持续低迷,与艺术品交易的屡创佳绩形成鲜明对照。新钱的不断涌入与拍场上“新面孔”的增多,成就了一批亿元艺术品,也让拍卖行业获得前所未有的发展。火热的艺术品交易热潮,促使“全民收藏”成为国内外关注的焦点。这其中,机构的不断介入和深入参与,对中国艺术品投资与收藏走向的影响日趋显现。

以企业收藏为主体的艺术展览的出现,如“立体主义时代——西班牙电信艺术珍藏展”、“图像·历史·存在——泰康人寿保险股份有限公司成立15周年艺术品收藏展”等,向我们陈述着这样一个事实,企业不仅是市场经济的主体,而且业已成为艺术品交易的生力军。

资本市场的投资者 or 艺术思潮的助推者

在西方,企业收藏并不是新鲜事。不少实业机构都具有自己的专业团队,它们往往专注于与自身企业文化相关的某一艺术领域,如西班牙电信对立体主义画家胡安·格里斯的发掘和推广。瑞士银行、德意志银行、渣打银行等国际金融机构包罗万象的艺术品收藏,更是体现了他们对艺术品市场强大的影响力。反观中国,随着整体经济实力的增长,近几年,企业收藏开始成为热潮。泰康人寿对当代艺术的关注以及做中国的MOMA(The Museum of Modern Art,纽约现代艺术博物馆)的宏愿,只是中国企业关注艺术品交易的一个侧面。相对发达的经济区域,大多存在着以龙头企业为代表的收藏群体,而该企业负责人的艺术取向往往决定了企业的收藏方向。

上海中凯企业集团旗下的老莲书画院,藏有吴昌硕、齐白石、潘天寿、徐悲鸿、黄宾虹等书画巨匠的艺术珍品。中融集团的中融文化博物馆,除藏有数量惊人的中国古董字画外,还持有大量西洋古典名家画作与雕塑,红酒收藏也是其馆藏特色。在北京,除了因回购圆明园兽首铜像而名噪一时的中国保利集团公司的保利艺术博物馆外,还有中国民生银行负责运营的炎黄艺术馆,以收藏当代中国画为主,同时兼收古代中国字画、文物,近年来又购得数百件彩陶、陶俑和民间艺术品。而刘春华《毛主席去安源》、光绪年间的“斗彩花卉纹盘”、徐悲鸿《奔马》、张大千《泼彩山水》等均藏于中国建设银行。此外,在天津,泰达大地资产管理有限公司旗下的泰达当代艺术博物馆以艳俗艺术、圆明园画家村等当代艺术为馆藏特色;大连万达集团股份有限公司的玥宝斋藏有张大千、齐白石、李可染、吴冠中等近现代大师的重要作品;浙江金轮集团的金轮艺术馆现拥有历代瓷器、青铜器、书画、杂件等藏品1000余件;江苏弘业股份的爱涛艺术精品有限公司藏有包括木雕、玉雕、牙雕、石雕、根雕等在内的众多艺术精品。

这些藏品的获得相当一部分来自拍卖市场,也正是因为在这些资本好手的直接参与下,诸如垄断坐庄、制造概念、板块轮动、指数曲线……这些股市操盘手法被熟练运用到艺术品市场中。有分析指出,自2009年下半年开始,艺术品市场开始呈现明显的股市特点,如红色经典、清三代官窑瓷器、宫廷艺术品……如同股市的题材一样,被轮番热炒;“优品拉动劣品”现象明显,即一件高价格的藏品一旦出现,就会带来其他藏品价格上涨。如一件徐悲鸿的天价油画会拉动整个徐悲鸿板块。而一件宋徽宗字画拍出天价,其他作品也会水涨船高。很多在拍卖圈摸爬滚打多年的资深藏家,面对雄厚资本的买家给出的天价,无奈出局。在一些人眼中,很多企业进入艺术品市场,总是带有浓重的资本市场习气。艺术品在他们眼中与股票、房子没有什么区别。显然,与西方那些家族企业试图成为某种艺术思潮传播的助推者,并由此提升企业的文化形象与品牌价值的做法不同,中国企业的艺术品收藏与投资还有很多值得探索与反思的空间。

艺术品的理财经

艺术基金&投资组合产权&融资典当&信托

如果说企业的收藏多少还与展示企业文化形象或参与企业文化建设相关的话,那么,基金、艺术品投资组合产权、融资典当、信托等金融方式强势介入艺术品交易,则是中国艺术品市场金融化的最好明证。

据统计,截至2011年11月18日,国内近30家艺术品基金公司已发行成立了超过70支艺术品基金,初始规模总计57.7亿元。目前,资金管理规模最大的艺术品基金为北京艺融民生艺术投资管理有限公司旗下的“融美艺术基金”,资金管理规模超过10亿元,主要投资于中国书画、中国油画、中国瓷器及当代艺术等艺术门类。

艺术品投资组合产权产品是在坚持“不拆细、不连续、不向社会公众发售”的原则下,在产权层面进行交易的艺术品金融化产品。目前,上海文化产权交易所一共先后发行了黄钢、薛松、赵准望3款艺术品组合产权产品。湖南杏石投资管理有限公司也在湖南文化艺术品产权交易所发行了2款范曾和王明明的美术作品投资组合产权产品。

而艺术品融资典当的兴起,则是为解决在拍卖季到来前,一些藏家资金短缺而又希望手中现有的藏品盘活变现的难题。参加该业务后,藏家须与典当行和拍卖公司分别签订典当与拍卖协议,然后将藏品交给拍卖公司拍卖,同时从典当行拿到一笔贷款。拍卖成交后,藏家即可用拍款偿还典当行,如果出现流拍,则可选择赎当或直接绝当。

与此同时,艺术品信托也是方兴未艾。据不完全统计,2011年前三季度共11家信托公司发行艺术品信托31款,同比增长416.67%。发行艺术品信托最多的公司是国投信托。2009年6月,国投信托携手保利文化和建设银行发行了国内首款艺术品集合资金信托计划“国投信托·盛世宝藏1号”,之后,国内艺术品信托产品逐渐浮出水面并受到投资者的青睐。目前,国投信托共发行了13款艺术品信托产品,被认为是艺术品信托产品领域的引导者。而艺术家共同信托,简称APT也悄然出现。这是专门为新生代艺术家及成功艺术家创办的信托产品。这一信托产品是参考社会公共保险的传统结构,以作品替代货币作为交换基础的投资项目。信托财产为艺术作品,艺术家共同信托不支付现金来收购作品,而艺术家仍保留作品的最终所有权,将艺术品的经营管理权委托给艺术品共同基金,以换取投资和回报权益。

其实,对于投资渠道相对狭窄的国内资本市场而言,艺术品金融化未必不是好事。只是机构过多参与艺术品交易、流通后,到底会对真正爱好艺术的个体藏家带来怎样的影响还需进一步观察。

【编辑:易小燕】