表2-2 2011年前三季度与2010年前三季度艺术品信托发行情况对比

2011年前三季度共发行艺术品信托31款,较去年前三季度增加25款,增幅高达416.67%;而今年前三季度发行规模为410875.5万元,比去年前三季度增加381925.5万元,增幅高达1319.26%。可见今年艺术品信托的发行相对去年处在一个高速增长的阶段。而今年前三季度共有11家信托公司参与了艺术品信托的发行,比去年前三季度增加9家,增幅高达450%。可见有更多的信托公司涉猎艺术品信托,这为艺术品信托的发展和创新增添了活力。

今年前三季度艺术品信托产品平均期限为2.29年,比去年前三季度艺术品信托平均期限下降0.29年;平均收益率为9.60%,比去年前三季度平均收益率下降0.4%。一方面是由于随着期限缩短,收益率会相应下降;另一方面由于去年艺术品信托中融资类产品占比较大,因此收益率较为固定,而今年艺术品信托中投资类产品逐渐增多,由于大多数信托公司都是初次涉足艺术品领域,因此预期收益率较为保守。

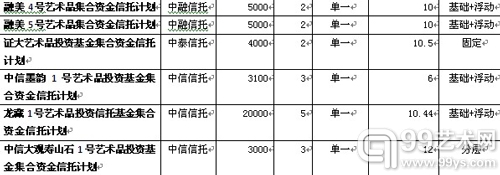

表2-3 2011年第三季度艺术品信托发行情况

从收益类型来看,今年第三季度较之上半年有所变动,浮动收益型产品不见踪影,而出现了一种新的收益类型——基础+浮动型。这种新的收益类型主要是指在艺术品信托产品的设计上,采用固定一个基础收益(该收益一般不高)再加上投资所获得的浮动收益的分配方式,在艺术品信托领域属于一种创新。也可以认为是浮动型收益的一种演变方式,这或将成为未来艺术品信托的主流收益设计方式。

在今年第三季度发行的艺术品信托产品中,固定收益型产品有7款,浮动收益型产品有1款,分层收益型产品5款,基础+浮动收益型3款。数据显示,第三季度固定收益型产品发行数量居首,主要还是运用于融资类艺术品信托中。由于大部分艺术品信托会采用结构化设计来控制风险,因此分层收益型产品也发行较多,而新涌现的基础+浮动收益型产品也发行了三款,分别是中信信托发行的龙藏1号及中融信托的融美系列产品。

而从期限类型来看,仍然以单一型为主,只有北京信托发行的盛藏财富•复文艺术品投资集合资金信托计划采用了开放式期限,设置了开放期可供投资者申购赎回信托份额,增加了产品的流动性,也可更好地契合艺术品的投资周期。这跟目前信托产品期限的主流设计是一致的。