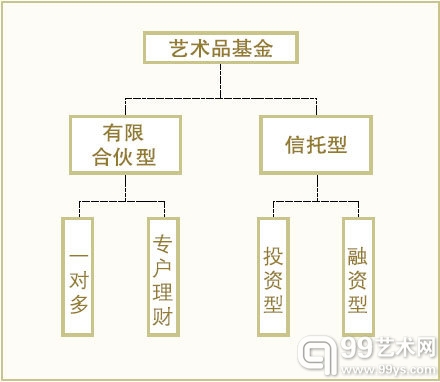

图片资料

增信:回购、分层

大多数艺术品基金公司都是近两年刚刚成立,没有过往业绩可供投资者参照,艺术品基金大多会采取一些增信措施,以吸引投资者。

对于有限合伙型基金来说,一般会采取跟投的方式,管理人(GP,一般合伙人)投入10%左右的资金,风险共担、收益共享。这也是其它领域有限合伙企业(如股权投资的PE)的通常做法。在泰瑞艺术基金旗下的红珊瑚一期、二期中,GP都有10%的跟投。

而信托型基金的增信措施则区分融资型还是投资型,回购是融资型最主要的增信措施;而投资型的主要增信措施则是分层(结构化设计),即将信托分为优先级和次级(劣后级)。这也是目前很多证券类信托常用的做法。

比如西安信托发行的艺术品投资基金信托,投资顾问北京邦文艺术投资公司投入1/4资金,购买次级信托,如果基金出现亏损,先由次级资金来对冲风险;如果盈利超过优先级的基础收益,超过部分由双方五五分成。

此外,北京邦文还承诺,如果买入赝品,由其赔付;如果基金到期艺术品滞销,由其回购。这两点也是投资型基金的常规做法。

“分层降低了艺术品基金管理方的利润。”摩帝富副总裁兼亚洲区总经理黄文睿表示。他举例说,如果算上分层,给信托公司、银行的分红等,管理方平均只能分享到盈利的10%。

流动性:很难赎回

除了收益率,流动性也是投资者购买艺术品基金时重点考虑的因素,而投资期限和投资者能否赎回是考量流动性的两大指标。

多数艺术品基金公司认为,艺术品投资需要有较长的周期,5年是比较合适的期限,许多投资型产品(如保利4号信托)都是以5年为期,其中又可分为“3+2”,“3+1+1”等(“3+2”指期限3年,可延长2年,“3+1+1”指期限3年,可延长2次,每次1年)。

不过,中国的绝大多数投资者很少接触过5年甚至更长的投资产品,很多人对这么长的投资周期并不接受,因此,2年期甚至期限更短的产品成为主流。

据用益信托网的统计,今年三季度发行的16只艺术品信托中,只有5只期限超过2年,平均期限为2.21年。

由于艺术品市场规模不大、流动性较弱(尤其是与股票、债券等相比),艺术品基金大多不愿设置赎回机制,这也是2年期(及以下)艺术品基金流行的一个原因,因为这样的话就可以不设赎回机制。

不过,在2年期以上产品中,设立赎回机制的也是凤毛麟角。今年三季度发行的期限超过2年的5只艺术品信托中,只有北京信托发行的“盛藏财富·复文艺术品信托”设置了开放期,供投资者申购赎回。

渠道:银行为主

与其它信托产品类似,艺术品基金主要也是通过信托公司、银行、第三方理财机构等机构发行,其中银行又是主要渠道。

虽然大多数信托公司都有自己的客户,但数量有限,绝大多数信托都会通过银行,向银行的高端个人客户发行,艺术品基金也不例外。此外,新兴的第三方理财机构也是一个重要渠道。

这些渠道一般会向艺术品基金收取2%左右的发行费用,这笔费用会计入基金的管理费用。绝大多数艺术品基金不会向投资者收取申购费,但也有例外,比如“龙藏1号”就有1.5%的申购费用。

融资型(固定收益类)信托不会向投资者收取管理费,而投资型基金一般每年收取2%左右的管理费,另外每年还会有2~3%左右的运营费用。这些费用不会向投资者直接收取,但会计入基金运营成本。

艺术品基金的投资门槛也和其它信托类似,即100万元或300万元。如果是有限合伙型的,其门槛会根据情况有所不同,小一点的基金可能只有50万元,但也有超过300万元的,比如中艺达晨的雅汇基金,投资门槛为600万元。

和渠道相吻合,艺术品基金的投资者也大多是私人银行、信托公司、第三方理财机构的客户,这些客户的可投资资产一般在数百万元至数千万元级别。而更高净值人士如果对艺术品投资感兴趣,往往会自己进行直接投资。

【编辑:颜媛媛】

编辑:颜媛媛